【公式】名古屋市中区の相続専門家グループ(遺言・家族信託などの生前対策&遺産分割・相続登記・相続税などの相続手続き)

初回は無料相談できる【 栄駅・矢場町駅すぐ 】相続・生前対策の相談窓口

☝生前対策のご相談なら名古屋相続あんしんサロン

相続税対策として生前贈与を考えているが、「税金がかかるらしい」「どこに相談したらよいのか」「本当に相続税の節税になるのか」と悩んでいる方は多いのではないでしょうか。

この記事では、生前贈与の基礎知識 や メリット・デメリットなどについて解説しています。生前贈与を検討している方は、まずこの記事を読んで生前贈与がどのようなものなのか確認してみましょう。

生前贈与相談所の名古屋相続あんしんサロンが解説致します☝

☝ 目次

☝ 贈与税はいくらから?生前贈与の基礎知識

死後にかかる相続税は案外金額が大きいため、生前対策として、生前贈与を考える方は多いです。が、しかし贈与にも税金がかけられており平等に支払いをおこなわなければならない仕組みになっているので注意が必要です。

ただ贈与税に対しては基礎控除額も設けられており、課税の種類も選択できるようになっています。ここでは、生前贈与についての基礎知識をわかりやすく解説していきます。税についての正しい知識を身につけ、正しい生前対策をおこないましょう。

生前贈与相談所の名古屋相続あんしんサロンとご一緒に理解を進めていきましょう☝

☝ 生前贈与とは

生前贈与とは、生きているうちに自分の財産を他者に分け与えることです。財産の種類には、現金、預金、不動産、自社株、上場株式、有価証券、美術品、ゴルフの会員券などがあります。

生前贈与は、誰に対してでも行えます。遺産を引き継ぐ権利をもつ相続人でなくても、血縁者でなくても問題ありません。本人と受け取る方の了承があれば成立します。

☝ 贈与税は年間で110万円を超える贈与に課税される

生前に他人に財産を分け与えたときには、贈与税が課税されます。一般的な贈与では課税の種類は、「暦年贈与」の形式が採用されます。通常の贈与の形式である暦年贈与ならば、先ほど説明したとおり誰にでも財産を贈与可能です。

税率は贈与した金額によって10%~55%の間で決まります。非課税枠は1年で110万円です。つまり、その年の1月1日から12月31日までの1年間のうちに110万円までの贈与を行う場合には、税金はかかりません。

※国税庁HP ⇒ 贈与税の計算と税率

もらう側1人につき1年間(1月1日~12月31日までの1年間)に110万円の計算なので、2人に贈与するなら220万円、3人に贈与するなら330万円まで非課税になります。

例えば、子供の世代へ贈与したい場合に、成人した長男(子供)への110万円の贈与だけでなく、その長男の妻(義理の娘)へも110万円、さらにその孫2人への贈与110万円ずつ贈与を行えば、1度に合計440万円を無税で贈与できることとなるのです。

ご不明な点は名古屋相続あんしんサロンの担当税理士へお気軽にご相談下さい☝

☝ 相続時精算課税制度の利用で贈与税を0円にできる。

贈与税には、暦年贈与のほかに「相続時精算課税」があります。財産を贈る方が60歳以上で、直系親族の満18歳以上の人に贈与する場合のみ使用できる制度です。

相続時精算課税では、最大2,500万円までの贈与が非課税となります。2,500万円を超えた分の税率は一律で20%です。ただし、相続が発生したときには、贈与された分を相続財産に加えて、相続税の計算が行われます。

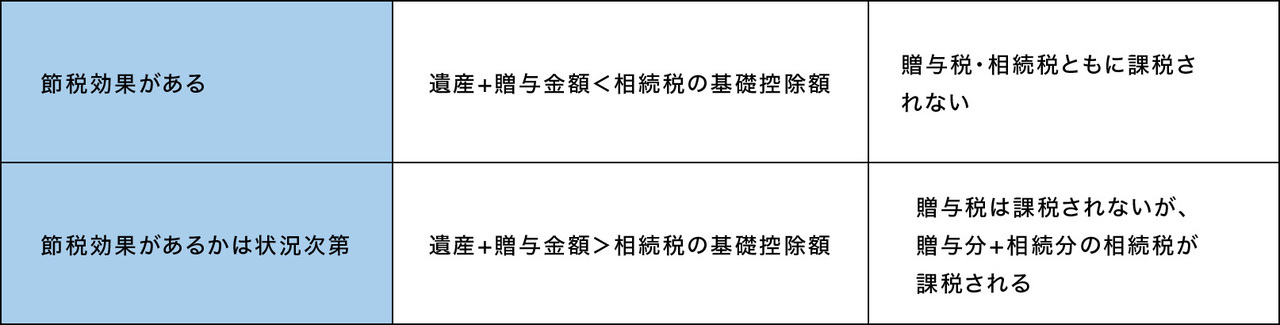

相続時精算課税制度を利用したとしても、贈与分を足しても相続税の基礎控除額以内に収まる場合には相続税が課税されないため、節税効果があります。

(例)

※相続税の基礎控除額:3,000万円+600万円×法定相続人の人数

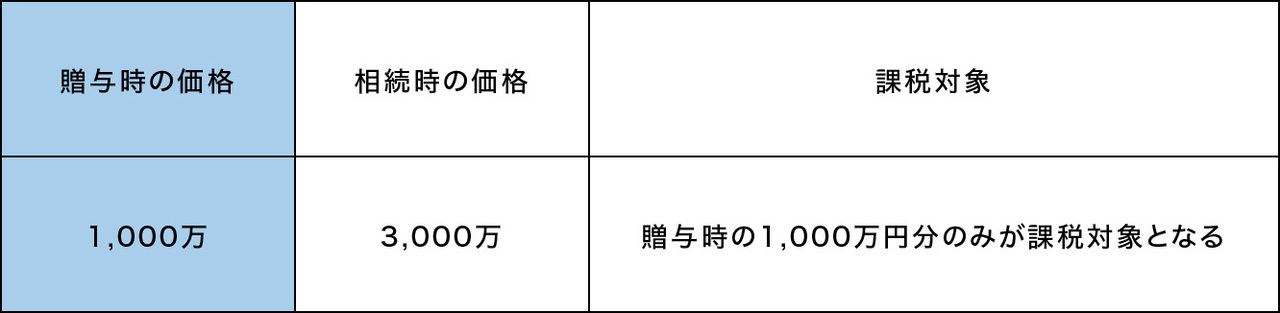

また相続時精算課税制度は、株や不動産など値上がりが予想されるものを贈与する場合にも有効です。理由は、贈与した時点での評価をもとに将来時点での計算がなされるルールのため、値上がりが確実な資産を今のうちに贈与しておくと節税効果を高められる可能性が高くなります。

(例)

以上のように、「暦年課税制度」と「相続時精算課税制度」を比べて、どちらが自分の家族の状況に適しているかを見極める必要があります。

また、一度相続時精算課税制度を利用すると、それ以降生涯にわたり、贈る人ともらう人が同じである贈与関係においては、暦年贈与が利用できなくなる(毎年の110万円の無税贈与が活用できなくなる)ので注意が必要です。

どちらの選択が最善なのかしっかり見極めたい方は、名古屋相続あんしんサロンの、生前贈与に習熟している担当税理士へ是非ご相談下さい☝

☝ 生前贈与のデメリット △ 注意したい点

生前贈与には、次のようなデメリットがあります。

① 贈与したときから贈与者が7年以内(※経過措置あり)に亡くなると相続財産とみなされる(相続税の計算に戻され組み込まれてしまう。)

② 110万円以下の贈与でも贈与税が発生してしまう場合がある。

これらについて、詳しく説明していきます。

☝ 贈与から7年以内に亡くなると相続財産とみなされる

相続精算課税制度ではなく暦年贈与でも、贈与した方が亡くなる以前の7年の間に行われた相続人への贈与は、相続財産とみなされます。(相続税の計算に戻され組み込まれてしまいます。)

これを「生前贈与課税」といい、相続した財産に贈与額を加算して相続税の計算がされます。生前贈与課税は、基礎控除額110万円以下であっても、対象となります。

つまり、せっかく生前贈与をして対策をしたのに、その後7年以内に贈与した人が亡くなってしまうと、贈与ではなく、相続したこととして計算されてしまうため、せっかくの生前贈与対策が意味をなさなくなってしまうということです。※ただし、令和6年1月1日以降になされた贈与から対象となりますが、経過措置により、令和8年12月31日までの相続(遺贈)にかかる加算対象期間は3年のままであること、加算対象期間が丸丸7年となるのは令和13年(2031年)1月1日以降の相続(遺贈)からとなります。

生前贈与による対策をしたあとは、長生きしたいものですね。

なお、扶養義務者間相互での生活費・教育費のための贈与のうち通常必要と認められるもの、婚姻期間20年以上の配偶者から贈与を受けた居住用不動産又はその取得資金の贈与や、相続人以外への贈与は生前贈与課税の対象外です☝

例えば、孫への生前贈与をしたあと、3年以内に亡くなってしまった場合には、孫は法定相続人ではないため、相続税の計算に戻され組み込まれることなく、孫への生前贈与は有効に成立したことで確定します。いろいろな活用方法がありそうですね。

生前贈与の方法には、さまざまな技法があり、工夫1つで魅力的な活用が出来るのです☝名古屋相続あんしんサロンの税理士が、提案型であなたに最適な贈与プランをご提案できますので是非ご相談下さい。

☝ 110万円以下でも贈与税が発生する場合がある

年間で110万円以下の贈与なら、基本的に贈与税がかかりません。しかし、毎年同じ金額を同じ相手に渡し続けると、「定期贈与」とみなされ贈与税がかかる場合があります。この場合、贈与された額の合計金額に対して課税されます。

定期贈与とみなされないようにするには、それぞれを別々の贈与として行う必要があります。定期的に贈与するわけではなく、個別の贈与が毎年連年で行われているだけという風にする必要があるのです。

単発の贈与が続いているようにするためには、金額や時期を変えたり、それを証明するための「贈与契約書」を作成するなどの対策が有効です。

例えば、「甲と乙は、今後5年間、毎年110万円ずつを贈与し、合計550万円を贈与する。」というような書面を作成してしまうと、まさに「定期贈与」に該当してしまうため、注意致しましょう☝

暦年贈与をご検討の方で、ご心配な方は、名古屋相続あんしんサロンの税理士へ何なりとご相談いただけますと安心確実です☝

☝ 生前贈与のメリット ◎ 節税できる?

注意したい点がある生前贈与ですが、もちろんメリットもあります。生前贈与によって得られる利点はこちらになります。

① 相続財産を生前に減らすことで相続税対策になる。

② 財産を渡したい人物に渡したいときに渡せること。

③ 相続時に配偶者を優遇できること。

それぞれについて、詳しく解説していきましょう。☝

☝ 相続財産を減らせるので相続税対策になる

生前贈与をすると、自動的に相続財産が減るので、相続税の節税ができます。しかし、税率だけで考えると贈与税の方が税率は高いです。それなら、相続税として納税したほうがよいと思われるかもしれません。

しかし、「暦年課税」の場合は110万円の基礎控除額以内なら課税されない点に注目してください。

例えば110万円を10年間贈与したとしたら、1100万円の贈与を行なっても贈与税はかかりません。(デメリットで解説したように、定期贈与にあたらないような対策が必要です。)

これを兄弟2人に対しておこなったとしたら、相続財産から合計で2,200万円引ける計算になります。

☝ 財産を渡したい人に渡せる

一般的な相続手続きでは相続人が決められており、故人の意思は反映されません。しかし生前贈与ならば、本人の渡したい方に渡したい分だけ贈与できます。

財産を渡したい人に渡す方法としては、生前贈与のほかに「遺言書」の作成もあげられます。どちらを選ぶべきかは、財産や家族の状況によって異なります。迷った場合には、専門家への相談をおすすめします。

遺言がいいか、生前贈与がいいかは、税務面で負担すべき税金や専門家の手続に必要となる費用などの負担経費の側面と、将来の相続税対策としての節税面からの必要性、そして、相続人間の当事者関係のバランス・円満相続の側面との総合バランスから判断していくと最善でしょう☝

迷われたら、名古屋相続あんしんサロンへ相談することで整理し、スッキリいたしましょう。

☝ 相続時に配偶者を優遇できる2000万円の住居用の贈与

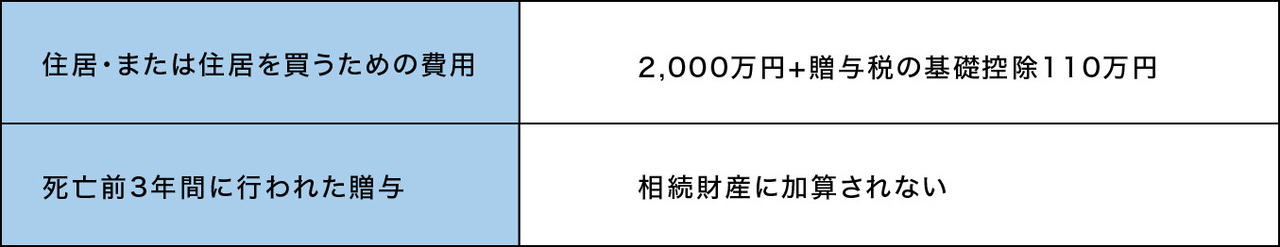

配偶者への贈与は、住居や住居を買うための費用なら2,000万円までが控除されます。また、死亡前3年間の間に行われた贈与も相続財産に加算されません。

つまり、贈与税の基礎控除額を合わせると、最大で2,110万円までが非課税となります。配偶者は住居にかかる費用とは別に、相続財産分を受け取れます。

配偶者へ贈与する場合の優遇

配偶者が受け取れる財産

一方で、配偶者に贈与を行わなかった場合でも、相続税では配偶者に対し最低で1億6,000万円の非課税枠が設けられています。したがって、配偶者2,000万円贈与の非課税枠を利用しなくても、配偶者が相続税に悩む可能性は低いといえます。

また、住居自体を現物で贈与する場合には、「不動産取得税」や「登録免許税」などの各種公租公課もかかります。状況によって、制度を使う必要があるかどうか見極める必要があるといえるでしょう。

また、制度の利用条件も細かく定められているのでしっかりチェックしておく必要があります。

※国税庁HP⇒「配偶者間での居住用不動産等の贈与」

なお、20年以上連れ添った(途中で離婚し、また同じ相手と再婚して通算20年でも可能)夫婦間での居住用不動産の配偶者特例(2000万円)が「おしどり贈与」と呼ばれることもありますが、この「おしどり贈与」は、相続税の贈与(過去7年以内の贈与)の持ち戻し計算から除外されているため、将来相続が起きたときに、遺産の計算の中に戻されないこととなりますので、もらった配偶者にとっては、とてもメリットのある贈与ですので、オススメです。

妻への感謝の気持ちとして、この「おしどり贈与」を活用する方が増えています☝

おしどり贈与にご興味のおありな方は、名古屋相続あんしんサロンへお気軽にご相談下さい。

☝ 生前贈与のお悩みなら名古屋相続あんしんサロンへご相談下さい。

生前贈与は、本人が直接財産を渡したい方に自由に渡せる方法です。しかし税金がかかるので、どのような方法をとったら、課税分を少なくできるかを考える必要があります。

税率や要件を考慮しないと、生前贈与によって税金が多く課税されてしまう場合もあります。課税の種類やさまざまな制度、条件があるので、個人で状況を見定めるのは大変難しいです。不安な方には、生前贈与に強い専門家への相談を推奨します。

名古屋相続あんしんサロンでは、数多くの生前対策に関する相談に対応してきた実績があります。また、在籍する司法書士による贈与登記にも安い料金でスムーズに対応してり、贈与の申告や贈与税の納税が必要なときでも担当税理士がワンストップでスムーズな案内をしていますのでとても便利です。

初回の無料相談も行なっておりますので、相談したい方は電話やご相談フォームにて何なりとご相談いただけます☝

生前対策・相続のこと。無料相談

営業時間外(☎対応時間外)でのお問合せも【24時間】受付中☝

メールフォームに必要事項をご入力いただきましたら24時間以内にご連絡(ご返信)させていただきます。☝

相続のこと。お問合せ下さい

お問合せ☝ご予約はメールフォーム

営業時間外も24時間☝メールフォームでのご予約を受け付けております。