愛知・名古屋の相続相談なら名古屋市中区の司法書士による遺言相談や家族信託・相続登記・遺産分割の無料相談窓口。

初回は60分無料相談できる栄駅・矢場町駅すぐの無料相談窓口☝

☝認知症対策として家族信託のご相談なら。

『 家族信託 』 は難しい。わかりにくい、、、、だから『シンプル』で『わかりやすく』

こんな不安ありませんか?

●万が一認知症になった時の生活が心配、子供に迷惑をかけたくない。

●自分たちが亡くなった後、障がいのある子どもの生活が心配。

● 先祖代々の土地が、相続で他の筋に渡ってしまうのは避けたい。

●オーナー社長で資産の大半が自社株のため、相続で株と経営権が分散するのが心配。

愛知・名古屋で家族信託の無料相談が出来る名古屋市中区の相続あんしんサロンとご一緒に、この機会に家族信託についてマスター致しましょう☝

☝家族信託とは?

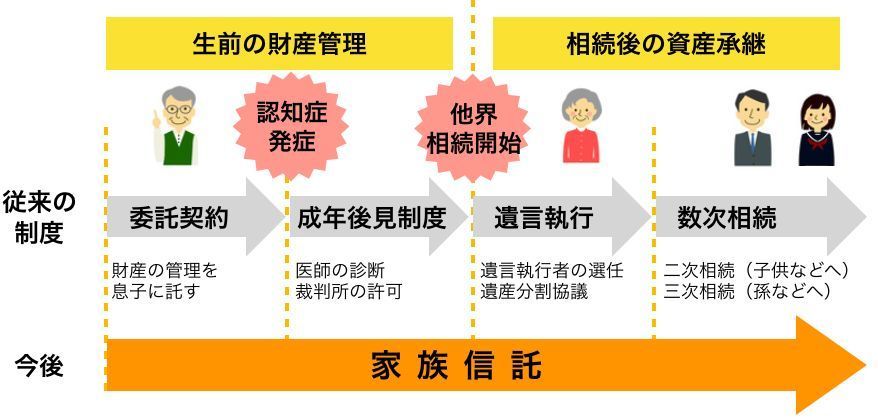

家族信託とは、信頼する家族に財産を託す「家族間で行われる家族のための財産管理」です。

認知症対策や、よりご希望に沿った相続が行える、使い勝手の良い画期的な制度です☝

家族信託が名古屋エリアでも急速に普及している背景には、

家庭裁判所で行う後見制度の運用において、身内が希望すれば必ず後見人になれるということが確約されておらず、家庭裁判所の判断によって職業後見人(司法書士や弁護士など)が付く可能性もあることから、より運用の自由度のある家族信託が注目されたことがあげられるでしょう。

2000年4月1日付け後見制度のスタートから、後見制度を利用するご家庭が日本全国で増加の一途をたどり、高齢者や判断能力の乏しい方の権利や財産を守る意味において、とても好ましい制度ですが

いざフタを開けてみると、身内の後見人が、「本来、認知症の親が健在なら、孫へこれくらいのお金はあげているはず」「こうれくらいのお金は、頑張った小遣いとして、本人もくれるはずだし、もらっていいのでは」というように、本人の財産が本人の正確な了解が得られない中で、本人のため以外の目的で利用されてしまう状況が一部生じるなど、管理の厳格さに欠ける後見人が出てしまうなどしたため

裁判所としては、財産が多い複雑な状態・財産管理が難しい案件については、裁判所に登録している職業後見人(弁護士や司法書士)を就任させる運用方針が強くなり、毎年厳格な財産チェックや裁判所への報告を行う形を徹底するようになったのです。

後見制度を検討している身内としては、少々気軽に考えていた後見人業務が、思いのほか負担が多く「融通がきかない」と感じてしまうご家庭が潜在的には増えた背景もあり、この家族信託契約書を作成する方法が(内容取り決めの自由度が高いことから)普及してきたいという経緯もあるのです。

また、信託を使うことで、存命中に何かあった場合(認知症で判断能力がなくなったときなど)、あなたの財産の管理・処分を、ご自身が決めた大枠のルールに沿って、ご家族が行ってくれるようになり、さらに、亡き後の遺産の行く末を、希望に合わせた形で(例えば、孫の代まで承継の方法を決めておくなど)決めることができる点でも家族信託は魅力的な制度です☝

ひとえに「信託」といっても、世の中には色々な種類がありますが、「銀行の投資信託」や「信託銀行の信託サービス」とは異なり、家族信託は、『 非営利 』『 無報酬 』で、ご自身の『 財産の管理を家族に託す 』制度です。

もちろん、『 有償の報酬 』のある契約もでき、例えば、1人身の叔母さんが、その兄弟姉妹の子供(甥姪)に、自分の将来のい財産管理を託し、運用開始後は「 毎月○万円を報酬として支払う 」というような家族信託契約書も作成できます。

家族信託でご不明な点は、生前対策に強い専門家にご相談されることがオススメです☝

●万が一認知症などを患った場合、判断能力の低下・喪失を理由に、資産が凍結されて預金の引き出しができなかったり、不動産の管理や売却ができなくなるリスクがある。

●ご自身が亡くなった後、障がいのある子供の生活のために財産を残しても本人では管理できない。

●共有名義の不動産や自社株があると、遺産分割や経営権で揉める可能性が高い。

●婚姻関係や親族関係が複雑だと、相続問題で争ったり、二次相続でトラブルになりやすい。

特に、認知症問題は人ごとではありません。

日本は今、国民の3〜4人に一人が65歳以上で、そのうちの4人に1人が認知症またはその予備軍(軽度認知症)だと言われているからです。そのため、家族信託はこれらの問題の有効な解決策として注目を浴びています。

「 認知症対策としての家族信託 」が、今最も注目されており、活用される方が東海圏においてもかなり増えてきています。

それでは、家族信託契約書の作成にも強い相続あんしんサロン名古屋とご一緒に、『 家族信託のしくみ 』さらに『 活用ケース 』を確認していきましょう。ご不明な点は何なりとご相談下さい☝

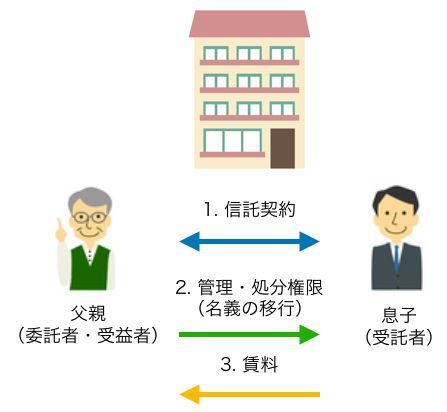

☝家族信託契約書には「委託者(いたくしゃ)」「受託者(じゅたくしゃ)」「受益者(じゅえきしゃ)」の3者が登場します。例えば、名古屋近郊で不動産の大家さんをしているAさんは、70代になり、そろそろ財産や土地・家の相続対策について考えていて、息子さんに財産管理を引き継ぎたいとします。

●「委託者(いたくしゃ)」(Aさん)

⇒財産を持っていて信頼する家族に管理・処分を託す人

●「受託者(じゅたくしゃ)」(息子さん)

⇒Aさんから任された財産の管理・処分を実行する人

●「受益者(じゅえきしゃ)」(Aさんや他の家族など)

⇒Aさんの財産による利益を受け取る人 (不動産の家賃収入・毎月の生活費・預金の利息・家の売却金など。受益者は、他の家族何人でも設定可能。)

Aさんは、ご自身の財産の管理を「誰に」「いつから」「どんな目的(ルール)」で任せるのかをあらかじめ決め、それを契約によって実行してもらえるようにすることができます。従来の相続対策とは異なり、財産の贈与ではなく「管理・処分の権限」をご家族に移すだけなので、贈与税もかかりません。

具体的には、信託を利用することで、委託者であるAさんから、受託者である息子さんに財産の管理・処分の権利(財産の名義)が移るので、何かあった時でも、Aさんの生活費のために息子さんが預金を引き出したり、実家を売却したりすることができるようになります。

また、より確実かつスムーズに信託を実行するために、オプションとして「信託監督人」や「受益者代理人」を設定することもできます。信託監督人・受益者代理人は、家族・親族以外に専門家(司法書士・弁護士)に依頼することも可能です。

●「信託監督人(しんたくかんとくにん)」

⇒設定された信託内容を受託者が正しく行われているかを監督する人

●「受益者代理人(じゅえきしゃだいりにん)」

⇒受益者を監督する権利をもち、さらに受益者の権利も代理することができる人。

それでは、今最も注目されている『 認知症対策としての家族信託 』のケースから、その他定石として活用されるケースを、初回は無料で家族信託の相談ができる生前対策に強い名古屋相続あんしんサロンとご一緒に1つずつ確認していきましょう。☝

認知症になったときでも、不動産の管理・運用や処分(売却)が出来るようにしておきたい。

認知症になってからも、相続税対策(生前贈与、不動産の賃貸管理など)が滞りなく出来るようにしたい。

認知症になり判断力に問題が生じると、銀行で預金を下ろしたり、家族に代理を依頼することができなくなります。

契約行為ができないため、ご自身の不動産を売却して、施設への入所費用や生活費などに充てることもできなくなります(大規模修繕や建て替えも不可)。

この場合、従来ですと成年後見制度を利用することで、家庭裁判所の後見センターと相談しながら、被後見人の財産の管理・処分を適切に行っていきますが、その都度必要な時に後見センターを相談しながらことを進めていくことは簡単ではないでしょう。

また、相続税の節税対策として不動産を積極的に運用することなどもできなくなります。

特に☝

親が認知症になり、いざ自宅を売却した場合に(介護費用の捻出、あるいは管理が大変なため)親本人がが契約できないため、不動産に関する大がかりなことが一切出来なくなる(不動産の塩漬け)対策として、不動産のみの家族信託契約書の作成シンプルでリーズナブルなため、需要がとても増加しております。☝

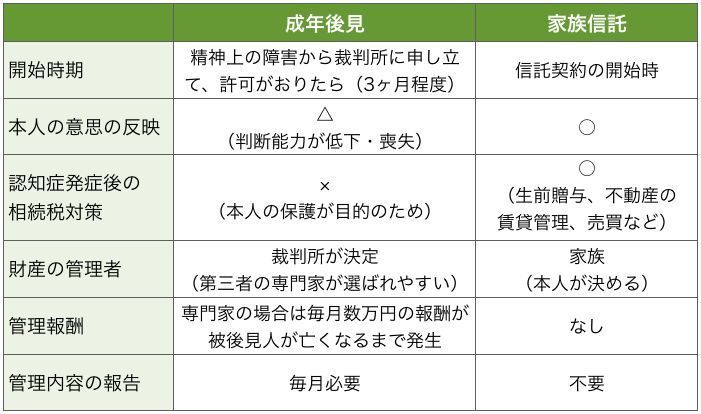

☝ 成年後見制度と家族信託の比較

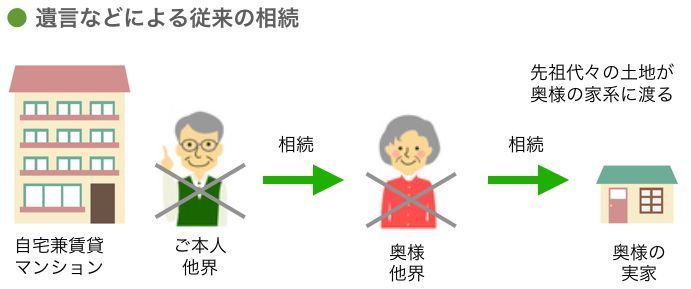

先祖代々の土地が、他家にわたるのを防ぎたい。財産を特定の人には相続させてくない。

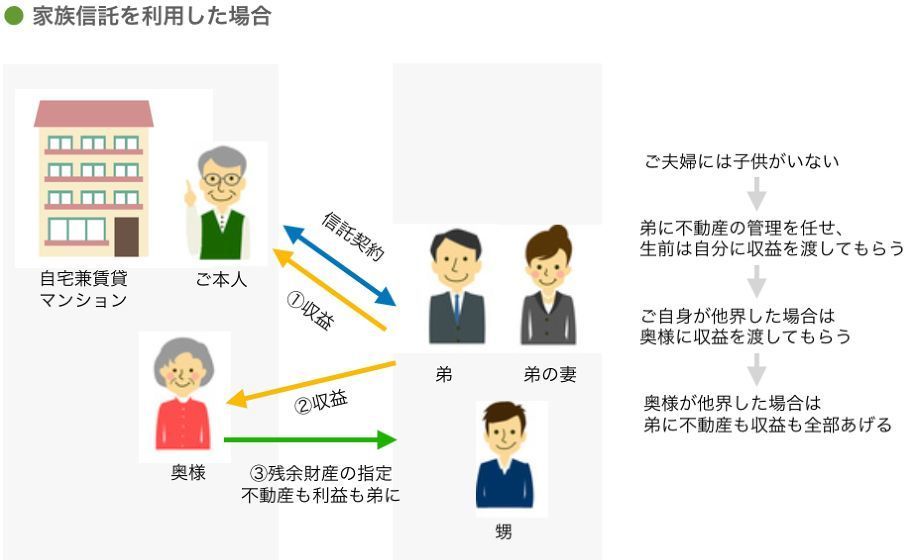

家族信託の大きな特徴の一つに、相続の先の先の設定までできる点があります。例えば、ご夫婦にお子さんがいらっしゃらなかった場合、ご自身が亡くなった後は奥様に土地を相続させ(一次相続)、奥様が亡くなった後はご自身の兄弟や親族にその土地を戻す(二次相続)といった設定が可能なのです。

同じように、遺言書では二次相続の指定まではできませんが、信託ではそれが行えるため、特定の人に遺産が渡るのを防ぐことが可能となるのです。

例えば、先祖代々の収益不動産を、長男、さらに孫に承継させたいケースにおいて、長男が若くして(病気や事故で)亡くなってしまった場合は、(通常の相続だと、その配偶者の妻にも流れてしまいますが)その妻ではなく、亡き長男の兄弟姉妹や孫など、血のつながった筋の者に承継させたいようなケースが該当します。

会社の経営権を自分に残したまま、事業承継を進めたい。

代表取締役の座を我が子に継いでもらいたいと考えたとき、従来であれば株ごと譲渡することになるため、その後は経営方針に意見を通すことが実質的にできなくなります。

一方、信託であれば、株式を子どもに信託財産として託し、「経営権」はご自身に残すことができます。株の贈与税もかからないと言われています。

さらに、後継者であるお子さんの経営方針が相応しくないものだった場合、信託契約を終了することで株式・経営権共に戻すことを内容とする家族信託契約書の作成も可能です。

以上の通り、家族信託はその設定方法によって、さまざまな対策が可能となりますが、ただし、家族信託に強い相続あんしんサロン名古屋では、わかりやすくてシンプルな家族信託契約書を積極的に推奨しています☝ご不明な点はお気軽にご相談下さい。

家族のための信託は確かに使い勝手がよく、きちんと設計すればメリットの多い制度です。

ですが、その設計を間違えれば、そのせいで争いが起きてしまったり、余計な手間や損失を被ってしまったりすることにもなりかねません。

また、ご家族や将来の相続人の状況【当事者関係】によって、また、財産の状況によって、さらには【 感情的流れ 】によって、取り決めていくとよい信託の内容はかなり異なって参ります。

なお、認知症対策としての不動産のみに特化した「不動産管理処分信託」は、とてもシンプルでわかりやすい契約内容のため、信託のご相談が多い名古屋相続あんしんサロンにおいて、最もオススメする機会が増えております。

ご自身やご家族が本当に安心して幸せに暮らしていくためにも、相続に強い・家族のための信託に精通した中日ビル10年の解決実績ある【 栄ガスビル4階 】の相続あんしんサロンにご相談ください。当サロンでは開所以来、いかに「円満に」「穏便に」解決できるかにこだわってサポートをしております。

また、家族信託に関するサポートは、世間相場では非常に高額になりやすい性質のものですが、相続あんしんサロン名古屋であれば、信託銀行や相続コンサルタントのようなコーディネート費用が別途上乗せで生じることなく、司法書士などの国家資格者が直接最後までサポート完結する方式をとっていますので、相場に比べその半分~2/3程度の報酬(※概算お目安)で、より安いお値打ちな料金・費用で確実な家族信託を実現していただけるはずです☝

生前対策・相続のこと。無料相談

営業時間外(☎対応時間外)でのお問合せも【24時間】受付中☝

メールフォームに必要事項をご入力いただきましたら24時間以内にご連絡(ご返信)させていただきます。☝

相続のこと。お問合せ下さい

お問合せ☝ご予約はメールフォーム

営業時間外も24時間☝メールフォームでのご予約を受け付けております。